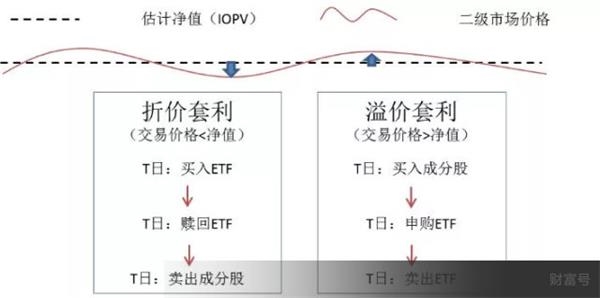

本文所指的套利可分为三类。第一类和第二类是配对转换的套利,一般是利用一级市场和二级市场之间的价差进行配对转换的套利,可分为折扣套利和溢价套利。第三类是对A股的套利,当基金中的基金强烈预期向下转换时。相对而言,溢价套利已经扎根,尤其是在2014年12月分级基金流行之后。转换套利可以定期或不定期发生,上涨和下跌。下面进行详细分析。

1.折价和溢价套利的基本原理

由于场内基金可以分为A类股票和B类股票

要在市面市场出售,一旦拆分,如果不考虑费用,溢价出售B类股票获得的收入可以弥补折价出售A类股票造成的损失,那么这次拆分就有了一套和空间;我们将基金的场内基金拆分成子基金并出售,然后它们仍然可以获利,这称为溢价套利,因为市场上A类和B类合并形成的基金的市值高于市场上的基金中的基金的净值。

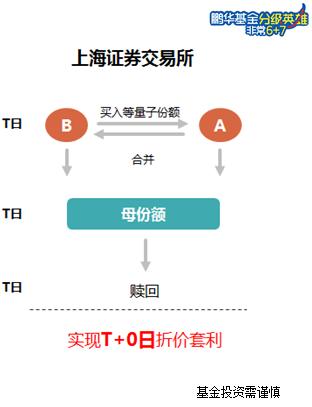

同样,由于市场上的A类股票和B类股票可以

按一定比例并入市场基金,一旦合并后的基金成本小于市场募集资金的净值,就可以在合并后赎回,也有套利的空间,我们称之为贴现套利。

总之,只要合并A类和B类股票的成本

在市场上高于场内基金股票净值的基金中,可以选择将场内基金拆分为A类和B类股票进行溢价套利;只要市场上A类和B类股票合并的成本低于场内基金的股票净值,就可以选择在市场上买入A类和B类股票,然后合并到场内基金的基金中进行折价套利。

以银华为例

以沈100评级为例,其稳定份额为银华稳健进步,进取股为银华瑞金,按照1:1的比例分布。如果不考虑手续费,套利空间就是“银华文锦与银华瑞金合并成本”与银华神100分股净值之差。如果存在差异,使用股指期货等工具,基本可以实现无风险套利。

在实际流程套利过程中,还应考虑合并拆分的时间,以及手续费。与场外母基金一样,基金中的场外基金如果想要参与溢价套利,也需要进行场内转让托管,需要4天时间,二级市场激进份额波动的不确定性非常大。因此,在实战中,市场上的基金与市场上的A股、B股之间进行套利。目前的套利时间和手续费可以在下面参考。

(1)折价套利:当母基金股票净值>合并A类和B类股票的成本时,可在T日按比例买入A类和B类子基金,费率约为0.1%T+1天确认基金合并操作后合并母基金,T+2天后赎回母基金。所以合计是T+2个工作日,赎回费一般为0.5%。

(2)溢价套利:当基金中的基金份额的净值应用于基金中的基金时,则T+2日可以拆分,AB股可以在T+3日卖出。所以总数是T+3个工作日。母基金的申请费如下:主动管理股票1.5%,指数1.2%,债券0.8%

一般来说分级基金套利,折扣套利发生在熊市,而溢价套利发生在牛市。但是,贴现套利在灵活性方面相对缺乏,因为折价一般发生在弱势市场,而在弱势市场中,基金组合资金更有可能在未来市场面临下跌。因此,在实践中,大多数人选择在牛市中采取溢价套利,下面以具体的例子来介绍具体的操作和技巧。

2. 溢价套利的例子

随着2014年11月底以来股市的飙升,股票评级基金出现了惊人的溢价,甚至套利回报也优于股票回报。由于市场合作导致溢价持续,笔者也幸运地在4天内获得了33%的回报,发生在2014年12月3日这一周,套利的目标是经纪B(150201)。当然,随着套利知识的普及,类似的暴利机会不太可能存在。但是,只要对市场进行适当的预测,掌握一定的技巧,牛市中溢价套利的机会仍然很多。下面,根据我自己的实践,给大家展示如何套利——这篇文章展示了溢价套利,以及套利的原理和技巧。折扣套利将在稍后的实践中提出。

(1)4步溢价套利充分示范

第一步,T日,即12月3日上午,上市申请基金

型基金招商中证全指数(代码161720)7万元,注意,必须是市内申请,如果是场外申请或转入会场,且至少5万元。

第二步,T+1,也就是12月4日晚,看到了T日母基金的到来。

第三步,T+2,即12月5日上午,拆分67 880股基金中的基金(剩余1股不能拆分),当天晚上可以看到拆分后的A类和B类股票,也可以看到当天的浮动盈利情况。当然,华泰、广发等券商可以在T+1日账户未到账的情况下自行计算股份,然后申请分拆,即“盲分”,让其在T+2日卖出,获利降噪。

第四步,T+3,即12月8日上午,分别以0.852元和1.9元卖出经纪商A和经纪商B。截至目前,在4个交易日内,7万元已累计盈利2.34万元,收益率为33.4%。

(2)溢价套利收益率的计算

上述套利只针对股票分级基金,和债券分级基金一样,除了二级债基,其他纯债评级是不能配对转换的,因为它们实际上根本没有基金中的基金。在这里,向大家解释一下原理。下面重点介绍溢价套利的计算过程。

假设您申请 M 元 (

M≥5万元)在T日行情中,申请费为X,T日基金(C类股票)收盘价为PC(t+0)元,则在T日买入基金份额Ft=M/[(1+X)×PC(1+0)]。

那么,选择在T+2分拆,在T+3卖出,假设A股与B股的比例为1:1,X=1??T+3 天的价格是 PA(t+3), PB(t+3),然后是 T+3.day:

产量 = |[PA(1+3)+PB(1+3)]×

0.5×M/[(1+X)×PC(t+0)]|| /M-1

=0.495[PA(1+3)+PB(t+3)] /PC (t+0) -1

如果您包括销售 A 和 B3 的费用,则:收益率 = 0.4948 [PA(t+3)+PB(1+3)]/PC(1+0)-1

这

广义公式为:设A与B之比为A与B,订阅费为X,销售费为Y

产量 = |[axPA(1+3)+b×PB(1+

3)]×(1-Y))|/(1+X)×PC(1+0)×(a+b)!-1

由于A类和B类的股份比例一般为1:1,并且

市面申请费为1%,如果忽略出售A和B的手续费,那么可以在心里快速计算;A加B在当天的二级市场,然后除以2,然后是99折扣,再除以当天的申请价格C,最后减去1,这就是当天的溢价率。如果你选择拆分,那么基金中的基金或多或少地赚钱,它与你无关,而不是你在网上看到的,也承担基金的损失或获得基金的收益。在实践中,你最好预测三天后的溢价是多少,如果溢价很低,那么最好放弃套利。

对于基金公司来说,溢价套利显然是一件好事。因为套利认购基金的基金,那么基金的规模就会扩大。当然,这也增加了溢价的发生,因为有新资金,基金经理会重新购买股票,从而推高股价。就像这次,券商股的激增导致了券商B的疯狂,导致溢价上涨,引来了新的认购资金,基金经理继续用这些基金购买券商股票,从而实现了自我强化。当然,这两者之间总有一个平衡点,当二级市场情绪不高的时候,套利市场的飙升会逐渐停止套利在B类的连续下跌极限。

(3)溢价套利的十大技巧

从上面的溢价率公式中,我们可以知道,套利的成功必须掌握十项技能。

首先,套利时,溢价率越高越好,当日溢价率最好能在15以上。虽然A和B的总和只要不等于C就可以套利,但由于这不像ETF或股指期货,可以套利,但通常需要承受3天的波动,所以这个溢价率一定很高。什么是高?最好能承受A股6%的跌幅,能经得住B的三次下跌才卖出。25%的保费率就足够了——可以逆转

计算一下。比如当天向基金中的基金申请1元,那么当天,如果A是1元,B是1.5元,那就安全了,因为在T+3天,A可能是0.94元(下跌6%,B是1.094元(3滴限)。但是,只要行情不是太差,一般可以承受2次跌停,那么溢价率可以在15%以上。总之,安全的情况是15%以上——在这个例子中,当套利经纪商B在12月3日时,较低的溢价率预测在15%左右,实际情况是14.8%,当然券商B连续3个交易日上涨,却导致溢价率上升,实现了33%的高套利收益。其次,溢

价套利的对象不仅要有高溢价率,还要有流动性高的品种。为什么溢价高未必可能,因为如果套利订单很大,当你在二级市场卖出B时,很可能没有对象可以拿,这样3个跌跌限可能很难卖出。

第三,套利基金,最好是有前景的行业指数基金。目前,如果牛市成立,那么证券行业无疑是最有前途的,那么一旦行情来了,就可以卖A留住B。实际上。当行情来临时,向上转换的概率也大大增加,就像证券B的基金资金一样,在短短10个交易日内,就达到1.5元并向上转换。这样看来,B类其实可以算是一种期权,可以持有到2元以上再卖出而不滞后——基金中的资金到1.5元分级基金套利,一般B类在2元以上。

第四,当市场高位时,没有必要在开盘时

价格较低,但有必要在开盘时卖出A类股票。行情高,溢价率也高,一般B股低高。因为对于大资金来说,为了安全,所以集体拍卖很低,甚至跌价都未必行。不过,由于市场买入较多,跌停限也会立即开启,所以散户投资者不需要这么快卖出,有时候把限价降到高限是正常的,就像12月2日以来的楼盘B一样,经常出现这种情况。

五、当保费率

高了,及时卖出A,等溢价率低了,不妨等一等。一般来说,溢价率越高,套利越多,反之亦然。当您卖出T+3天套利时,如果套利市场动荡,那么可以A类需要及时卖出;因为尽管A类的隐含收益率,短期内很难抵挡套利的抛售。当然,当A类在0.8元以内,溢价在10%以内时,此时可能套利订单很少,A类可能会回升,以至于不能立即卖出,两天可以卖出。就像12月11日经纪A类停止下跌一样。

第六,当行情到来时,尚未建仓的新基金可能是很好的套利对象。由于3个月的开仓期,有时基金没有及时开仓,但行情已经到来,此时B类已经开始疯狂,就像这次券商B一样。那么,申请基金中的基金,意味着保费率公式中的分母小,分子大。第七,行情

可能只有三四天,但如果预测行情“先跌后涨”,也是更好的套利伏击期。由于套利需要3天,而且市场有时难以维持,一旦预测可能出现两三天的爆发,那么就可以利用资金中的资金下跌,然后及时拆分。

第八,预测行情能持续一周以上,积极伏击,参与套利。比如券商股,比如短线和第二波行情,那么就可以立即申请基金中的基金,即使目前只有较低的溢价率。因为,因为当溢价率较低时,没有套利卖出订单,那么B股就会出现连续限价现象,这样溢价率就会很快出现高位现象,这个时候你提前伏击基金,就可以领先一步。

第九,有前途的B类股票,当持续跌至低溢价时,可以把套利变成投机。有时,B类不能连续三次跌停卖出,但一般到了第四次跌停时,就可以卖出,但此时卖出已经是亏损了。此时,一旦溢价率较低,比如5%,那么未来几天的套利可能很小。然后,活跃的投资者可以等待在反弹时卖出A类股票,然后直接购买B类股票。

当然,这就把套利当成投机,所以前提是B类有前途,当前溢价低,比如当经纪商B跌到第四个限价时,就可以卖出经纪商A,然后参与投机经纪商B。

第十,最终认购具有有前景的主题特征的基金或实力雄厚的基金经理可以获得低风险的套利机会。比如富国银行基金发布的富国企改革分级,就是国家政策导向的主题。由于国企改革是2015年的核心投资线之一,所以机会非常大,所以在发行时,可以预期开业1个月后,国企B出来的时候会有2到5个涨停(1.2到1.5之间),如果国企A先下限卖(0.9元), 那么在不到两个月的时间里,整体收益率预计在3.95%~18.8%之间。当然,有时候在市场不好的时候,也可能发生一些事故,就像NCF环境B一开始就下跌一样。

然而,作为

只要主题好,就可以放心地持有它,直到有市场出售。而像主动管理的分级基金,如果基金经理很优秀,那么也是一个不错的机会,但可惜,只有中欧的韦波和星泉、润评级的谢志宇还是过得去的。

3. 转换套利一般来说,转换

套利是针对A类股票的(当然要把净值换算成1),因为无论是不时向上或向下转换,还是周期性地转换,A类都会被转换。其基本原则是,A类转换时,以一级市场价格进行,因此A类的折现将暂时消除,转换获得的资金相当于A类的分红。 通常,要做A类转换套利,是一些投资者拥有较大的资金或

机构。不过原则上,在转换时,虽然暂时消除了B类的溢价,但转换后会处于溢价状态,因此理论上也存在套利的可能,但风险更大。在这里,我们主要谈论的是A类套利。值得一提的是,这里不讨论使用股指期货对冲套利来规避基金中的基金的波动风险,因为对于大多数投资者来说,实践没有的可能。下面,让我们通过几个例子来探讨折扣套利。

(1)在牛市中向上转换时买入A类套利

实践中,转换前后的时间细节对投资者来说也非常重要,比如B类转换后赚取收益,或者获得A类套利收益。在这里,我们将以2015年4月发生的泰国国家医学健康证书(160319)为例来解释细节。

截至4月13日收盘,国泰健康基金的净值为1.5458美元。因此,下一个交易日,即 4 月 14 日,是转换基准日。值得注意的是,4月14日晚间,基金经理可以计算当天基金份额净值和股票转换比例,而不是在上午开始转换(当日晚间公布的三类股票净值为1元);此外,该基金于当日暂停申请(含定期固定金额投资)、赎回、转换、转让托管及撮合转换业务;子基金药剂A及药业乙交易正常。4月15日,A药、B药未成交,母基金也停牌。4月16日,母中基金恢复赎回等交易,A、B一小时后交易。

按照4月14日的净值,对于二级市场的投资者来说,如果在市场上注册了1万只基金,那么

A、B市场有1万股,转换后净值变为1元,再加市场份额,如下两表所示。第二张表显示了国泰基金的场内和场外情况。这里的拆分比例相当于1元多了一部分转换,因为基金的基金也是1元,所以相当于基金的分割,拆分比例是1.5561、1.0183、2.0939,当然这只是理论上的,因为你新加的就是基金的份额, 对于A类和B类,不能很快转换为1元的A类和B类份额。

因为B类

股票在转换后经常以限价开盘,很多投资者会在转换前进行干预,但由于B类溢价太高,这里我们分析一下B类和A类套利策略的风险。一般来说,基金

中基金可能会出现1.4元左右的向上转换,此时基金公司也会提示风险,比如基金公司4月3日开始提示,此时如果B溢价不大,买入问题就不大了。假设投资者在4月13日以最高价2.144元买入1万股B类股票,由于当日收盘时B类一级市场净值为2.0939元,仅2.39%的溢价表明行情相对理性,但随后15日仍面临停牌

风险天数。

拆分后,新增基金10939只至B类。之后,您将有两种交易策略。首先:保留B,然后立即赎回FoF。即在16日开盘时,你以乙二级市场价格1.014元卖出B,然后赎回10939只基金(当日收盘净值0.9768),当天得到的市场价值为:1.014×10 000+0.9768×10939=20 825.2152元。假设没有交易费用,那么您在 4 月 13 日总共花费了

21440元,折损614元,亏损率2.87??第二,第二天卖出B,第一天立即赎回资金中的基金。假设您在转换后的第二天以 1.054 元的价格卖出,市值为 1.054×10000+0.9768×10939=20825.2152,您的市值增加了 400 元,但整体亏损仍为 214 元。

那么,A类投资者会怎样呢?如果以大折扣买入,赚钱的概率就大,如果在打折开盘后可以不打折地卖出,赚钱的概率就增加了。

例如,在 4 月13、10000股A股以1.011元

(一级市场价格1.0181元)买入,4月16日以1元卖出,赎回基金中的基金。然后市值是;1.014×10 000+0.9768×183=10 318.7544 元,得到 2.06% 的收益率,前提是当然不考虑佣金。

像国泰医药不是很受欢迎,否则A类的折扣和B类的溢价会很高。一般来说,出于保险目的,我们建议购买B类时的保费率不要太高,A类的折扣越大越安全。此外,基金中的基金是否应立即赎回,可根据市场情况确定。像医药基金,整体趋势是向上的,所以你不妨等待;对于热门基金,您可以拆分基金中的基金,然后卖出A和B。

(2)接近向下转换阈值的A类套利

向下转换的基本原则是当下行转换的可能性很高时,买入二级市场打折的A类股票,一旦B类向下转换,贴现的A将成为贴现A和未贴现基金的资金,这样只要贴现A和

未贴现基金的总和高于二级市场买方的A, 套利成功。

具体而言,向下转换时,B类的份额将减少

至0.25倍以下,为保持AB股比例不变,同时减少A类,超出部分转为1元基金。例如,如果 B 触发向下转换,则主要市场价格为 0.198 美元,而 A 类价格为 1.03 美元。那么,最初,如果市场上有1万股A、B股,转换后,因为基金的A类、B类的净值为1,所以B类是1980股,A类对应是1980股,额外市值是1.03元×1万股-1元×1980股是8320元, 将转换为1元资金中的基金。那么,我们A类套利无非是因为8320份基金的基金可以1元不打折地赎回,当然1980份A类还是要打折卖的,一般是打折8。这样,如果未贴现资金加上贴现A的总和高于在二级市场买入的A的价格,则套利成功。

让我们以国内首家下行转换的银华新利(现银华沪深90B)为例,该基金在2012年8月30日净值达到0.25元,从而触发了向下转换。根据基金公司公告:2012年8月31日,银华90股转换后的场外交易股数量按截止法保留至小数点后两位,部分纳入基金财产;银华90股、银华金利股份、银华新力股份的转换股数四舍五入(最小单位为1),四舍五入部分计入基金财产。股份转换比例按截断法精确到小数点后第九位,如表6-31所示

表中,银华新力的转化率

是0.243464416,实际上是银华新力2012年8月31日的二级市场价格,之后原来的7129 183051.00股,减股变为1735 702 388.00股,银华金力(A类)也变为1735702 388.00股,转换前净值为1.046138499元。所以转换前的市场价值是7458112856.069380449元,所以减去1元的A类市值,更多5722 410468.069380449元

,将成为1元5722 410 468.069380449份银华90。

作为投资者,如果在2012年8月27日银华新立有可能进行下行转换时,他将以0.95元的价格购买10万份银华金立(手续费不计),成本为9.5万元,然后持有,直到转换出售。显然,在2012年9月4日转换后的第一个交易日,即使涨停了也不能卖出,但基金中的基金可以在当天赎回(9月4日基金中基金的价格为1元),所以如果第二个交易日,如果以0.86元的开盘价卖出, 套利收益是多少?

根据下表,银华金利折算为0.86后,资金中的基金按1元赎回,总资产为20937.939776+80 267.4083,即101 205.348076元(手续费不计)。那么收益率为101 205.348076/95000-1.,即6.53%这是套利收益率,得到的套利收益率为6250元。当然,在这个过程中,买A卖A会有千分之一的手续费,而基金的赎回也有0.5%的手续费,所以实际套利收益率不是6.53%,而是像一些投资者干预0.8元,并持有较低的折扣,收益率可以达到26%。

从上面的下行贴现例子可以看出,在熊市,或者牛市大回调时,B类有望转换,A类的年化收益率还是相当可观的。从市场来看,当下行转换较强时,A和B的趋势会出现强烈的相反趋势,比如2015年6月9日之后的高铁A和高铁B,走势完全相反,此时也建议直接参与A的投机。

(3)在疲软的市场中周期性转换的A类套利

事实上,在疲软的行情中,A类会上涨,例如,2015年6月26日,市场大幅下跌,而A类普遍大幅上涨。对于A类,可以看作是永续债的概念。具体投资会涉及到“隐含收益率”的概念,其实无非是债券到期收益率。隐含收益率有三个公式,详细推导可以参考头脑风暴;http∶//www.jisilu.cn/question/27039。这三个公式不是很错误,但第三种情况假设利率不变(央行随后不会降息和加息)。隐含收益率是一个综合指标,适用于所有A股的评估。一般来说,隐含收益率越大,A类的几率就越大,三个公式是:

第一种:隐含收益率=议定利率/(成交价格-A类净值+1);

第二:隐含收益率=A类净值/A类交易价格×(当期利率×剩余天数+下一利率×(365-当期剩余天数))/365。

第三:隐含收益率=议定利率/(A类交易价格/A类净值)。

对于第三种就容易理解多了,比如100元的债券,约定的利率是6%,那么1年后会有6元的利息,所以6是到期收益率。考虑到一级市场和二级市场之间的折现,它实际上相当于“约定利率/A的贴现率”。事实上,当隐含收益率较大时,可以看作是宽泛套利,发生在每年的定期转换中。

例如,商定的回报率为 6 的 A 类??然后一年后,通常是次年的1月4日。转换前,如果投资者以0.8美元买入A类并持有至固定折价,则0.06美元的股息将以基金中基金的形式给予投资者,而1美元的A类将以0.901美元的跌停限额出售,或最多2次止损,即0.8109元。然后,如果忽略费用,收益率在(0.06+0.8109)/0.8-1和(0.06+0.901)/0.8-1之间,即在8.86%~20.13%之间。

当然,因为基金中的基金是

去停牌2天,如果赎回当天面临2%的亏损,同时考虑到0.5%的赎回费,0.06元基金先给9.8折价,再给9.5折价“,这样收益率在(0.06×0.98×0.95+0.8109)/0.8-1和(0.05586+0.901)/0.8-1之间, 即在8.35%~19.6%之间。显然,如果您买入高于 0.86 美元,您可能会面临损失。

此外,还考虑了几个不利因素。首先,考虑到央行一直在降息,未来议定收益率可能在5以内;其次,考虑到股市的牛市预期,最后两个跌停经常算作卖出。那么,考虑到2%的赎回损失和0.5%的母基金费用,盈亏平衡点为:0.05×0.98×0.95+0.8109=0.8575元。然后,要获得 5% 的收益,您需要以 0.816 美元的价格买入。